【マンガで解説】アラサー女子の「マンション購入」注意点7つ

STAY HOMEで住空間の大切さを実感したり、仕事・結婚・お金など自分の将来に不安を感じたり…。今こそ「マンション購入」について本気で考えてみるタイミングなのかもしれません。

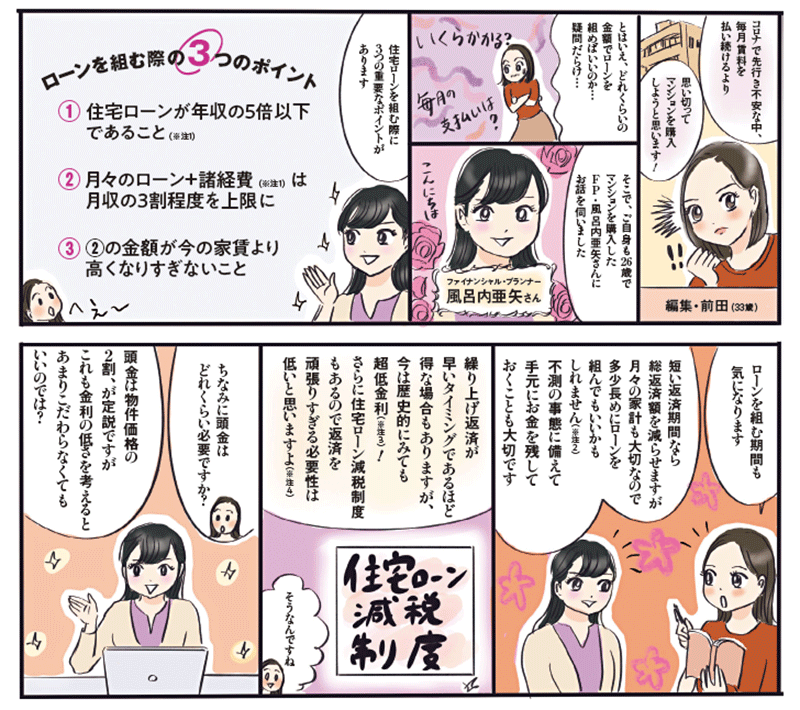

まずは「マンション購入」に欠かせないローンについてお勉強!

マンションを買いたいけれど、それにまつわるお金のことが全然わからない!マンション購入検討中の編集・前田がローンについて一から教わってきました。

注意1.ローンの金額設定は「頑張りすぎない」!

東京では物件価格が年収の10倍になることも珍しくありませんが、ローンの金額設定に無理は禁物。ローンに加えて管理費、修繕積立金、固定資産税も発生します(ローン以外の諸経費は物件にもよりますがおよそ月3万円程度)。修繕積立金は増えていき、固定資産税は新築の場合、最初の5年は減税されることも頭に入れて。

注意2.返済期間はどれくらいで考える?

33歳で35年ローンを組むと68歳で完済。65歳で退職なら3年分が残るので、退職時点でのローン残高を必ず試算し、自分の勤続年数でどれくらいの退職金が出るかもチェックしましょう。退職までに完済したいなら借入期間を短くするか、頭金、繰り上げ返済で調整して。住宅ローンの一般的な最長完済時年齢は80歳未満となっています。

注意3.金利は固定?変動?どっちがお得?

ローンの金利を固定にするか変動にするかは悩ましいですが、変動はローンの金利を常に気にし続けなければいけないのと、金利が低い時だと借りすぎてしまう恐れもあります。固定にしたとしても今は金利が低いので、変動との金利の差を“金利の上下について心配する必要のない安心料”と考えて固定を選ぶのがお勧め。

注意4.繰り上げ返済とボーナス払いについて

ほとんどの人が採用する元利均等返済の場合、繰り上げ返済は早いタイミングであるほど得なのですが、購入して10年間などは住宅ローン減税制度があることを考えるとその後から始めてもよいでしょう。ボーナス月にローンを多く支払う設定については、ボーナスは減額されるリスクもあるのでお勧めしません。

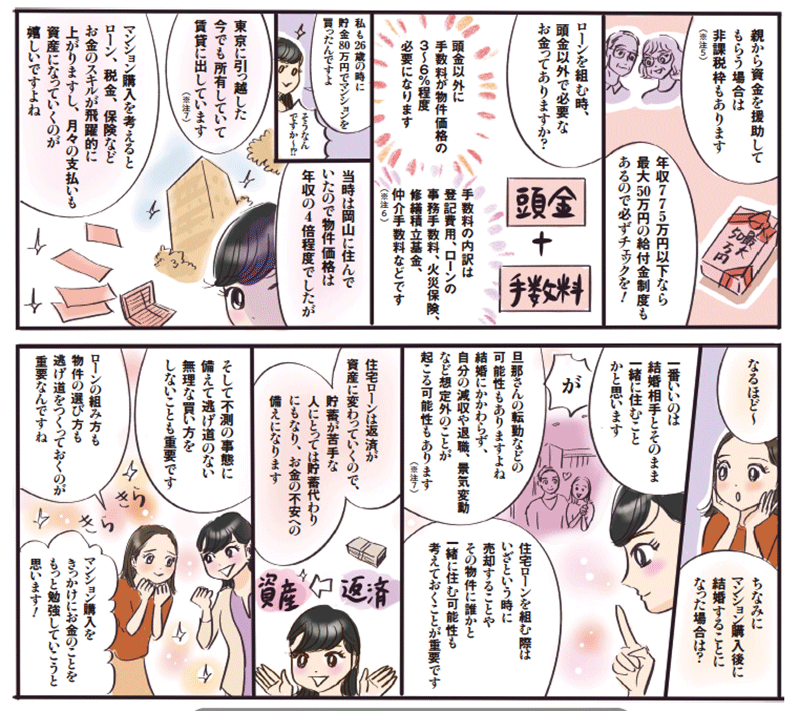

注意5.親からの贈与の非課税枠やお得な制度をチェック!

親から頭金の援助を受ける場合、年間110万円までの贈与が非課税になるほか、住宅購入用の資金に対して最大1,500万円(’21年3月末契約までの金額)までは贈与税が非課税になる枠もあるのでぜひ検討を。また、消費税10%で物件を購入した場合に年収775万円以下(目安)の人に適用されるのがすまい給付金。最大50万円給付されるので、当てはまる人は忘れずに申請を。

注意6.初期費用など契約時に必要なものは?

契約時の初期費用として必要なのが頭金と手数料。手数料は物件価格の約3~6%となり、内訳は登記費用、住宅ローンの事務手数料、火災保険、修繕積立基金など。中古物件で仲介手数料(上限3%)が発生する場合は約6~9%に。お金のほかに、住宅ローンの契約用の実印と、ローン審査用に源泉徴収票等が必要となります。家具代や引越し代の用意も忘れずに。

注意7.部屋を賃貸に出す時や返済中に万一のことがあったら…

住宅ローンを組むにはその物件に住んでいることが必要。もし購入したマンションから引越して、その部屋を賃貸に出す場合は住宅ローンから投資ローンへの借り換えが必要になるので注意しましょう。また、住宅ローン契約時に加入するのが団体信用生命保険。死亡や高度障害など、自分に万が一のことが発生した場合に住宅ローン残高が保険会社により返済されます。

お話を伺ったのは…

ファイナンシャル・プランナー 風呂内 亜矢さん

26歳の時に貯蓄80万円でマンションを衝動買いしたことを機に1級ファイナンシャル・プランニング技能士、CFP®を取得。現在はテレビ、新聞、雑誌、書籍を通してお金に関する情報を発信。vlog形式でのYouTubeも運営。https://www.youtube.com/c/FUROUCHIvlog/

マンガ/菜々子 取材/加藤みれい